Relatívna sila americkej ekonomiky v porovnaní s európskou a čínskou by mohla byť naďalej hnacou silou pre dolár. Riziko stagflácie je najvyššie v eurozóne a Spojenom kráľovstve, čo naznačuje, že straty dolára voči EUR a GBP môžu zostať ťažko dosiahnuteľné.

Zdá sa, že väčšina centrálnych bánk je na konci cyklov sprísňovania menovej politiky, ale tento rýchly cyklus zvyšovania sadzieb priniesol americkému doláru množstvo ziskov. Vyššie výnosy a odolná sila americkej ekonomiky potvrdili kráľovskú pozíciu dolára a doterajšie reči o obrate v podobe znižovania úrokových sadzieb sa ukazujú ako predčasné. To ukotvuje aj dolár.

Devízové trhy sa odteraz začnú viac zameriavať na to, ktoré centrálne banky prejdú na cyklus uvoľňovania ako prvé a ako sa prejaví relatívna agresivita znižovania úrokov. Rozdiely vo výnosoch môžu začať hrať sekundárnu rolu pre meny s blížiacimi sa koncom tohto roka a novým rokom 2024.

„Relatívna sila americkej ekonomiky v porovnaní s európskou a čínskou by mohla naďalej poskytovať podporu pre dolár. Riziko stagflácie je najvyššie v eurozóne a Spojenom kráľovstve, čo naznačuje, že straty dolára voči EUR a GBP môžu zostať ťažko dosiahnuteľné,“ očakáva Charu Chanana, trhová strategička Saxo Bank.

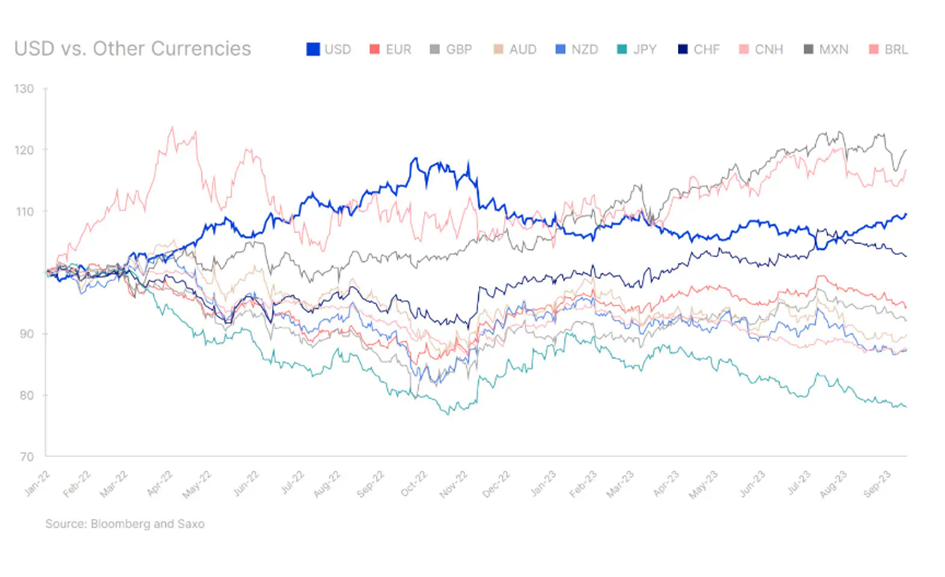

Keď vládne dolár, všetko ostatné zlyháva

Silný dolár robí náročný trh ešte náročnejším. Tretí štvrťrok priniesol niekoľko varovaní z ekonomík, ktoré silou dolára trpia najviac. Zdá sa, že Čína aj Japonsko sa začínajú obávať znehodnotenia svojich mien, keďže sa nenachádzajú v takom bode svojho ekonomického cyklu, kde by ich menová politika a smerovanie výnosov mohli nasledovať ten americký. Pre eurozónu a Spojené kráľovstvo nárast sily amerického dolára ohrozuje ich schopnosť bojovať proti inflácii a núti ich ďalej zvyšovať sadzby, čo stavia ich ekonomiky na pokraj recesie alebo stagflácie.

Je však možný koordinovaný zásah centrálnych bánk podobný tomu, aký bol Plaza Accord z roku 1985? „Myslíme si, že nie, pretože v tom čase aj USA chceli slabší dolár a zapojili sa tak do koordinovanej reakcie, keďže silný americký dolár oslaboval americkú exportnú konkurencieschopnosť. Situácia je však teraz iná. Silný dolár tentokrát Fedu pomáha,“ vysvetľuje odborníčka Saxo Bank.

A čo dedolarizácia, najmä vo svetle expanzie BRICS? Podľa nej akékoľvek alternatívy k americkému doláru by mohli zostať v najlepšom prípade užitočné len pre obchod v rámci rozšírenej skupiny BRICS, ale v dohľadnej budúcnosti je ťažké si predstaviť skutočné hrozby pre globálny obchod a stav rezervnej meny USD.

Tienisté stránky silného dolára

- Silný americký dolár zaťažuje zisky amerických spoločností, ktoré majú veľké zastúpenie na medzinárodných trhoch. S&P 500 generuje približne 30 % tržieb mimo USA. To čiastočne vysvetľuje, prečo dolár nepriamo koreluje s americkými akciami alebo rizikovými aktívami.

- Investori so sídlom v USA môžu čeliť slabej výkonnosti svojich neamerických investícií. To by mohlo znamenať, že presunú svoju pozornosť na domáce americké spoločnosti, predovšetkým malé a stredné korporácie alebo sektory, akými sú nehnuteľnosti alebo verejné služby v porovnaní s veľkými spoločnosťami a technologickými alebo spotrebiteľskými menami, ktoré majú väčšiu medzinárodnú expozíciu.

- Aj z makro pohľadu by silný americký dolár mohol znamenať zníženie exportu, a teda aj pomalší ekonomický rast v USA.

- Mnohé rozvíjajúce sa trhy by to mohlo destabilizovať, keďže bremeno ich dlhu denominovaného v USD narastá, čo zvyšuje riziko zlyhania pre zraniteľnejšie ekonomiky, ako je Srí Lanka.

- Väčšina komodít, ako napríklad ropa, je tiež denominovaná v USD. Takže silný dolár môže spôsobiť pokles cien komodít.