Fed začal cyklus znižovania úrokových sadzieb a dolár tak čelí zvýšenému tlaku. Zatiaľ čo teória “dolárového úsmevu” hovorí, že mäkké pristátie môže znamenať mäkší dolár, k tomu je rovnako potrebné, aby ostatné veľké ekonomiky boli relatívne silnejšie, aby dokázali prilákať investorov. „Nemecká a kanadská ekonomika však stále čelia rizikám tvrdého pristátia a rastové motory Číny by mohli ďalej slabnúť, ak sa globálny rast spomalí. To znamená, že štvrtý kvartál môže byť pre USD turbulentný, keďže Fed ďalej znižuje sadzby. Trvalý výpredaj je však stále nepravdepodobný,“ očakáva vo výhľade banky na 4. kvartál vedúca stratégií fixných príjmov Saxo Bank, Charu Chanana.

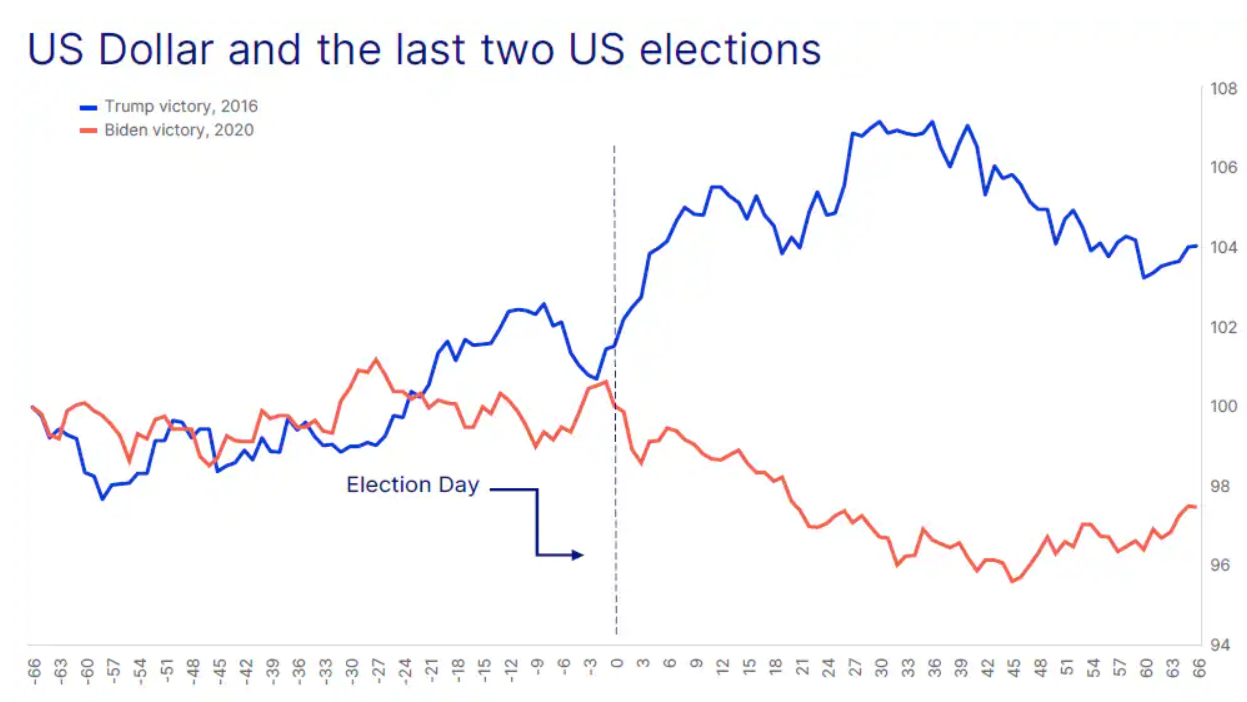

Ďalší vývoj ostáva výrazne pod vplyvom prezidentských volieb a následného vývoja. Očakáva sa, že víťazstvo Donalda Trumpa prinesie vyššie fiškálne výdavky a prorastové politiky, ale tiež eskaláciu obchodných a geopolitických rizík. Aj keď tieto faktory pravdepodobne poskytnú cyklickú podporu americkému doláru, štrukturálny výhľad zostáva zložitejší. Na fiškálnej úrovni je pravdepodobné, že Trumpove prorastové politiky, vrátane vyšších fiškálnych výdavkov a daňových úľav, posilnia USD tým, že podporia naratív o ekonomickej výnimočnosti USA. Okrem toho by to mohlo zmierniť tlak na agresívne znižovanie úrokových sadzieb zo strany Fedu, keďže riziká recesie klesnú a obavy z inflácie sa dostanú opäť do popredia.

Trumpove zameranie na clá a protekcionizmus by takisto pravdepodobne krátkodobo podporili dolár, a to najmä voči čínskemu juanu (CNH) a menám rozvíjajúcich sa trhov. Okrem toho by kľúčové meny exportérov komodít, ako je austrálsky dolár (AUD) a novozélandský dolár (NZD), mohli čeliť prekážkam kvôli prísnejším obchodným politikám, zatiaľ čo kanadský dolár (CAD) by mohol preukázať väčšiu odolnosť v dôsledku nižšej expozícii voči riziku ciel.

Menej podporujúci postoj voči Ukrajine by naopak mohol zvýšiť averziu k riziku, čím by sa zvýšil dopyt po bezpečných aktívach, ako sú USD, jen a zlato. Na druhej strane európske meny by sa mohli ocitnúť pod tlakom. Mexické peso (MXN) by bolo tiež vystavené rizikám vzhľadom na značné exporty do USA, ako aj hrozbám prísnejších imigračných politík.

„Aj keď krátkodobý výhľad pre americký dolár vyzerá v prípade Trumpovho víťazstva pozitívne, dlhodobý štrukturálny výhľad je viac medvedí. Stúpajúci dlh USA a riziko ohrozenia nezávislosti Fedu by totiž mohli časom ovplyvniť dolár. Okrem toho by Trumpove agresívne tarifné politiky a napäté zahraničné vzťahy mohli urýchliť globálne úsilie o zníženie závislosti na dolári ako rezervnej mene, čím by sa taktiež zvýšili riziká štrukturálnej slabosti,“ vysvetľuje odborníčka Saxo Bank.

Status quo Harrisovej ponechá Fed v riadiacej pozícii

Víťazstvo Harrisovej by pravdepodobne zdôrazňovalo fiškálnu zdržanlivosť, pričom kľúčovú úlohu by zohrávalo zvyšovanie daní. Tento posun by mohol viesť k uvoľnenejšej menovej politike, čo by zvýšilo pravdepodobnosť prudšieho znižovania úrokových sadzieb. Kombinácia fiškálneho sprísňovania a menového uvoľňovania by mohla byť krátkodobou prekážkou pre USD.

Pravdepodobnosť, že Harrisová dosiahne úplné víťazstvo, však zostáva nízka. Rozdelený Kongres by mohol viesť k paralýze, čo by brzdilo významné fiškálne iniciatívy a zvyšovalo volatilitu na trhoch. Toto prostredie by mohlo zvýšiť dopyt po aktívach v bezpečných prístavoch, ako sú USD, japonský jen (JPY) a švajčiarsky frank (CHF), najmä ak súčasné stimulačné opatrenia čelia neistote zotrvania a rastú obavy z recesie v roku 2025. Víťazstvo Harrisovej by tiež mohlo zabrániť drastickému zhoršeniu obchodných vzťahov, čo by mohlo spočiatku podporiť čínsky jüan (CNH) a iné meny rozvíjajúcich sa trhov a oslabiť dolár. Problémy čínskej ekonomiky však môžu obmedziť zisky CNH.

Podobne krajiny exportujúce komodity, ako sú Austrália a Nový Zéland, by mohli zaznamenať zisky pre svoje meny. „Strednodobá výkonnosť mien však bude do veľkej miery závisieť od širšieho ekonomického kontextu, najmä od toho, či sa globálnej ekonomike podarí mäkko pristáť alebo sa prepadne do hlbšej recesie,“ zdôrazňuje Charu Chanana.